Акции поставщиков решений для хранения данных Pure Storage Inc. и NetApp Inc. упали в ходе расширенных торгов после подведения квартальных итогов несмотря на то, что их прибыль и выручка превзошли ожидания аналитиков. У Nutanix Inc. , наоборот, акции выросли, поскольку ей удалось добиться наилучших результатов, пишет ресурс SiliconANGLE.

Nutanix превзошла прогнозы Уолл-стрит, благодаря чему её акции выросли более чем на 15 % после закрытия торгов. Акции Pure Storage упали более чем на 16 %, а у NetApp — более чем на 5 % после того, как обе компании предупредили о более длительных циклах продаж.

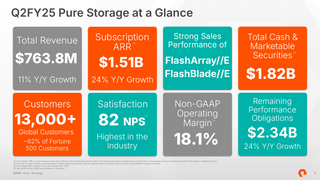

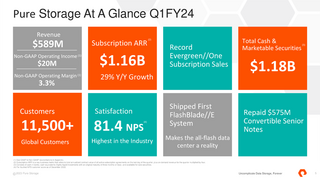

Pure Storage сообщила о скорректированной прибыли (non-GAAP) на акцию за II квартал, закончившийся 4 августа, в размере $0.44 при выручке в размере $763,8 млн (рост год к году на 11 %), в то время как аналитики ожидали прибыль в $0,37 на акцию при выручке в размере $756 млн. В целом компания получила чистую прибыль в размере $35,6 млн, в то время как год назад у неё были убытки в размере $7,1 млн.

Источник изображения: Pure Storage

В свою очередь, NetApp получила скорректированную прибыль (non-GAAP) за I квартал 2025 финансового года, завершившийся 26 июля, в размере $1,56 на акцию (годом ранее — $1,15) при общем объёме продаж в $1,54 млрд (рост 8 %) и также превзошла ожидания аналитиков Уолл-стрит, прогнозировавших прибыль (non-GAAP) в размере $1,45 на акцию при продажах в $1,53 млрд. Чистая прибыль (GAAP) за этот период составила $248 млн, превысив показатель годичной давности в $149 млн.

Из трёх компаний наилучшие результаты показала Nutanix, получившая скорректированную прибыль (Non-GAAP) в размере $0,27 на акцию в IV квартале 2024 финансового года, завершившегося 31 июля 2024 года, при продажах в $548 млн, что на 10 % больше, чем годом ранее. Прогноз Уолл-стрит по прибыли (Non-GAAP) был равен $0,20 на акцию при продажах в $537,7 млн.

Источник изображения: Pure Storage

Причиной падения акций Pure Storage стал её прогноз. Компания заявила, что снижает свой годовой прогноз по продажам подписок до $500 млн по сравнению с предыдущим прогнозом почти в $600 млн. Вместе с тем компания сохранила свой общий прогноз продаж в размере $3,1 млрд.

При этом у Pure Storage выросла на 25 % год к году выручка от подписок до $361,2 млн. Последние пару лет компания подталкивает клиентов к переходу с разовых покупок оборудования на платформы хранения на основе подписки, чтобы обеспечить более регулярный доход. Аналитик NAND Research Inc. Стив Макдауэлл (Steve McDowell) рассказал SiliconANGLE, что рост продаж подписок стал основной причиной ее высоких показателей. «Неудивительно, что клиенты так активно реагируют на предложения подписки Pure», — говорит он.

Источник изображения: Pure Storage

Председатель правления и главный исполнительный директор Pure Storage Чарльз Джанкарло (Charles Giancarlo) сообщил об «удлинении» переговоров по более крупным подписным сделкам. Тем не менее, компания дала прогноз на текущий квартал по выручке в размере $815 млн при оценке Уолл-стрит в размере $811 млн. Макдауэлл заявил, что снижение цены акций Pure Storage стало прямым следствием этих удлинённых циклов продаж, которые являются причиной её более низких краткосрочных прогнозов.

Аналитик также охарактеризовал распространение продуктов компании на QLC SSD высокой плотности, таких как FlashArray//E и FlashBlade//E, как повод для оптимизма. «Эти продукты напрямую конкурируют с традиционными системами на основе жёстких дисков Nearline для хранения и показывают, что предприятия начинают выбирать флеш-память вместо HDD по мере наступления циклов замены», — пояснил он. Отметим, что с начала года акции Pure Storage выросли более чем на 70 %.

Источник изображения: NetApp

NetApp, специализирующаяся на разработке решений для хранения и управления данными, также сообщила о значительном увеличении продаж по подписке, отметив, что её годовой регулярный доход (ARR) от массивов хранения All-Flash вырос на 21 % с $2,8 млрд год назад до $3,4 млрд в конце квартала.

Источник изображения: NetApp

Компания сообщила, что на конец квартал было выставлено счетов на $1,45 млрд при $1,3 млрд годом ранее. Счета — ключевой показатель эффективности, который приблизительно отражает суммы, которые компания выставила клиентам в квартале, но которые ещё не были оплачены. То есть он отражает будущий доход от услуг на основе подписки.

Источник изображения: NetApp

NetApp получила доход от гибридного облака в размере $1,38 млрд, что больше дохода в $1,28 млрд годом ранее. Доход от публичного облака составил $159 млн, немного превысив доход в $154 млн годом ранее.

Источник изображения: NetApp

В текущем квартале NetApp ожидает выручку в размере $1,565–1,715 млрд — $1,64 млрд в середине прогнозного диапазона, что немного выше оценки аналитиков Уолл-стрит в размере $1,63 млрд. Компания также повысила свой годовой прогноз выручки до $6,58 млрд, что выше более раннего прогноза в $6,55 млрд. С начала 2024 года акции NetApp выросли более чем на 50 % до нынешнего спада.

Рост акций Nutanix объясняется не только хорошими результатами, но и оптимистичным прогнозом на весь год. Компания ожидает в 2025 финансовом году выручку в размере от $2,435 до $2,465 млрд, что немного выше в серединном диапазоне целевого показателя Уолл-стрит в размере $2,43 млрд.

Источник изображения: Nutanix

Гендиректор Nutanix Раджив Рамасвами (Rajiv Ramaswamy) сообщил ресурсу SiliconANGLE, что, по его мнению, 2025 финансовый год станет хорошим годом для обеспечения устойчивого роста и прибыльности, добавив, что все основные показатели эффективности компании демонстрируют улучшение по сравнению с прошлым годом. С начала года стоимость акций Nutanix увеличились на 11 % до нынешнего роста.

Источник новости: servernews.ru